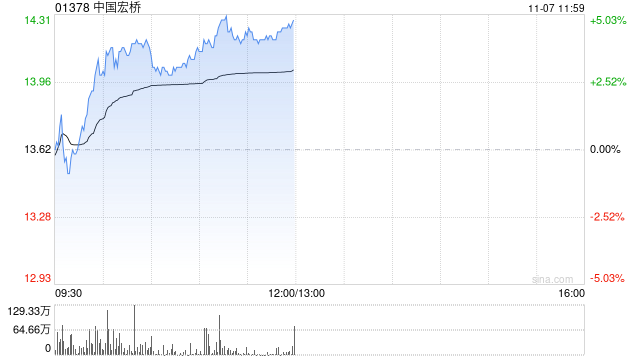

民生证券:因价格上涨中国宏桥Q3氧化铝板块利润增厚 维持“推荐”评级

- 生活

- 2024-11-07 12:36:03

- 484

民生证券发布研究报告称,预计中国宏桥(01378)2024-2026年将实现归母净利225.70亿元、251.45亿元和262.59亿元,对应现价的PE分别为5、4和4倍,维持“推荐”评级。民生证券指出,中国宏桥铝土矿资源保障能力强,叠加铝价上行明显提升公司业绩弹性,绿色能源转型助力长远发展,有望提升公司估值。

民生证券主要观点如下:

公司发布子公司山东宏桥新型材料有限公司三季度财务数据。

山东宏桥主要从事中国宏桥在国内的电解铝,氧化铝及铝加工等业务。2024Q1-3,山东宏桥实现营收1100.68亿元,同比+12.47%;归母净利润157.54亿元,同比+141.43%。单季度看,2024Q3营收380.23亿元,同比增长13.86%,环比增长1.99%;归母净利59.61亿元,同比增长38.01%,环比增长9.35%。

Q3氧化铝价格上涨,氧化铝板块利润增厚。

量:电解铝方面,24Q3山东电解铝预计满产124.3万吨,云南地区预计满产37.2万吨;氧化铝方面,预计国内及印尼氧化铝产能满产运行。

价:24Q3市场铝价环比-975元/吨,山东地区氧化铝环比+290元/吨,预焙阳极环比-183元/吨,动力煤价格环比-1元/吨。该行测算山东地区电解铝Q3税前利润为1454元/吨(不包含上游氧化铝利润)。

此外,随着氧化铝价格走高,公司国内外氧化铝板块盈利能力增强。Q3电解铝行业税前利润环比-1098元/吨,氧化铝行业税前利润环比+162元/吨。

未来看点。

1)产业链一体化布局完善。公司电解铝合规产能645.9万吨,其中山东产能497.1万吨,云南产能148.8万吨,权益产能约570万吨;氧化铝产能1950万吨,其中国内产能1750万吨,印尼产能200万吨;公司联营的几内亚西芒杜铝土矿项目产能约5000万吨,公司持股25%,折算权益产能1250万吨。公司铝土矿、氧化铝、电解铝一体化布局完善,原料保障能力强。

2)动力煤价格维持弱势,成本让利提升业绩弹性。公司山东电解铝电力主要来自于自备,成本受动力煤市场价影响较大。由于动力煤供需偏松,市场煤价持续下行,2024年4月底,5500大卡动力煤价已跌至830元/吨附近。公司预焙阳极基本外购,2023年以来,预焙阳极价格走弱。原料端让利明显,公司业绩弹性更高。

3)部分电解铝产能转移云南,绿电助力长远发展。山东电解铝电力供应以自备电为主,而自备电只能购买市场煤,不能享受长协价,能源转型背景下,未来火电还将支付高昂的碳成本。2019年,公司开始将电解铝产能向云南转移,云南宏泰新材料文山州203万吨项目已建成,正逐步投产。云南电源以水电为主,新能源,双碳背景下,绿色铝溢价提升,有助于公司长远发展。

4)参股几内亚铁矿石项目,横向拓展铁矿石资源。公司子公司魏桥铝电及WinningLogistics各自持有WCH的50%股权,而WCH间接拥有几内亚西芒杜铁矿石项目中铁矿山1号区块及2号区块开发和生产铁矿石的权益,通过作为WCH的股东参与铁矿石项目,魏桥铝电可享有相应的投资回报。

发表评论